Люди, задумывающиеся о том, чтобы начать зарабатывать на инвестировании, задаются вопросом, что такое экспирация (не путать с «экспроприацией»). Это одно из основных понятий фондовой биржи, поэтому так важно понять азы.

В чём суть экспирации и как она влияет на рынок?

Термин обозначает процесс окончания эмиссии срочных договоров на рынке ценных бумаг. На тех или иных торговых площадках устанавливаются конкретные сроки закрытия контрактов: так, на фондовых рынках США дата приходится на третью субботу месяца, на Московской бирже — третий четверг месяца.

Закрытие может быть также досрочное, инициатором в данном случае выступает трейдер. Так происходит на рынке Forex. Срок завершения эмиссии зависит от следующих факторов:

- актив;

- форекс-брокер;

- торговая стратегия трейдера.

Для начала следует разобраться с завершением основных срочных контрактов на фондовом рынке — фьючерсов и опционов.

Экспирация фьючерсов на фондовой бирже

Фьючерсами называют такие контракты на бирже ценных бумаг, когда стороны договариваются лишь об уровне цены и сроках поставки. Другие интересующие сторон параметры оговариваются в спецификации, являясь стандартными для рынка. Это такие параметры, как количество, упаковка, маркировка, качество. Продавец и покупатель несут ответственность до той самой даты экспирации, когда все обязательства по поставке выполнены, расчёты произведены (как правило, это случается в первый после закрытия торговый день).

Обычно срочные контракты, которые обращаются на той или иной торговой площадке, имеют одинаковые (то есть, стандартные) даты выполнения, и в случае с фьючерсными договорами этот период происходит каждый квартал. Та или иная биржа отдельно указывает даты завершения в специальном календаре (находится на официальном портале торговой площадки). Так, фьючерсные договоры на бирже Chicago Mercantile Exchande выполняются каждый месяц, а что касается индекса PTC, то здесь имеется четыре периода закрытия контрактов в течение календарного года.

Экспирация опционов на фондовой бирже

Опционом называется такой контракт, который предусматривает право, но не в коем случае не обязательство, купить или продать актив по определённой цене до заданной даты (это и есть экспирация). И именно она является самым критическим периодом для изменения цены на договор. Так, на Московской бирже, в момент, когда период опциона равен периоду фьючерса, расчётная цена фиксируется в период 15:00-16:00 по МСК, после чего (в 16:00) существенно возрастает. Напрашивается вывод о том, что критическим периодом, в течение которого цена опциона может претерпеть значительные изменения, является время с 15:00 до 16:00.

Закрытие срочного договора зависит от типа опциона:

- Пут (put) — такой договор, когда обладателю гарантируются права на продажу актива на дату экспирации. Трейдеру это выгодно в том случае, если разница между ценой и себестоимостью превышает цену опциона для владельца (премию).

- Колл (call) — контракт, предоставляющий привилегию приобрести актив по цене, которая действительна на момент заключения договора.

В тот период, когда трейдер делает ставку на будущую цену опциона, она должна либо измениться на момент закрытия опциона, либо стать подтверждённой. Для того чтобы выработать выигрышную стратегию, необходимо на следующие показатели опциона обращать внимание:

- показывающий сигнал;

- последовательный алгоритм действий;

- момент опциона, трафик его действия.

Важно произвести продуктивный анализ стратегии и определиться с базовым направлением сделки, на которое поставлены сигналы.

Особенности экспирации на торговой площадке рынка Форекс

Важно учитывать, что цена фьючерсного договора к моменту закрытия может претерпеть значительные изменения как в сторону подорожания, так и в обратную сторону — удешевления по отношению к основному активу. В первую очередь это связано с торговой стратегией того или иного трейдера, которые могут досрочно закрыть фьючерс, не дожидаясь завершения договора.

Кто выиграет? — трейдеры, совершающие досрочную экспирацию сделки на том уровне, когда цена наиболее высока, или маркетмейкеры, чьи действия направлены на то, чтобы заплатить трейдерам как можно меньше?

Существует несколько наиболее распространённых стратегий от основных групп рынка:

- «подталкивание» цены на основные активы низкой ликвидности держателями опционов;

- резкое закрытие позиций для увеличения спреда между базовым активом и деривативом, что практикуют крупные владельцы фьючерсных контактов;

- хеджирование противоположной сделкой по главному активу, что делают игроки, ушедшие в минус.

Кроме того, ещё одна спекуляция состоит в том, что в день экспирации «неожиданно» появляются новости, из-за которых трейдеры с большей вероятностью будут поступать так, как выгодно крупным игрокам. По этой причине нужно быть очень внимательным, просчитывать все возможные риски и быть в курсе всех новостей, — это позволит минимизировать риски.

Досрочная экспирация — что это такое и как влияет на рынок и трейдинг в целом?

Отдельно стоит поговорить о закрытии контрактов досрочно, что возможно только в случае с опционом (хотя, условно говоря, при экспирации опцион «в деньгах» переходит в статус фьючерсного договора). Этот момент наступает тогда, когда владелец опциона решает произвести прекращение его эмиссии раньше назначенного срока. Следует учитывать, что именно продавец должен предоставить соответствующие гарантии выполнения всех прав держателю опциона.

Такие действия значительно повышают возможный риск несения убытков. В особенности такая ситуация портит долгосрочные стратегии, — например, «короткие спреды», «длинные календарные спреды», «бабочки».

Трейдерам необходимо учитывать вероятность такого исхода событий, приобретая отдельный контракт или при построении сложной стратегии, и планировать свои действия на такие случаи, — чтобы не испытывать чувство, будто бы всё рушится, словно карточный домик.

Однако всё же есть случаи, когда досрочная экспирация будет уместна:

- в случае с коллами — приближение дивидендов;

- в случае с путами — несущественная временная стоимость.

Покупатели коллов не являются получателями дивидендов на акцию. Если они желают получить дивиденды, в данном случае они могут закончить колл «в деньгах» досрочно, — таким образом став владельцами акций. Это работает в том случае, если размер дивидендов больше временной стоимости, однако сделать это необходимо до даты, после которой акции будут проданы без права получения дивидендов (так называемой «экс-дивидендной даты»).

Что касается опциона пут, то завершая его, владелец продаёт акцию и получает деньги. Это работает в случае, если наличные необходимы как можно быстрее. Можно сначала продать пут, после чего — ценную бумагу, таким образом захватив и временную стоимость опциона, и прибыль от продажи акции.

Продление сроков экспирации

Помимо того, что контракт может быть досрочно прекращён, — время, когда он будет закончен, также может быть изменено (причём в момент активного трейдинга). В некоторых случаях это даже более выгодный вариант для инвесторов, приумножающий прибыль и позволяющий избежать убытков. Всегда стоит тщательно анализировать рынок, и осознавать, сможет ли данная ситуация помочь, или же наоборот, усугубит положение.

Стоит также указать, что не все брокеры предлагают такую услугу — следует уточнить данный вопрос перед тем, как работать на той или иной бирже. Как правило, брокеры, которые предлагают такой вариант, берут за это небольшую плату.

Влияние экспирации на рынок ценных бумаг

Нельзя недооценивать влияние экспирации на торговую площадку. Так, в период закрытия контрактов происходит нешуточная борьба между всеми игроками, в этот момент решаются следующие вопросы:

- перераспределение активных опционов среди участников биржи;

- давление крупных игроков;

- размер рынка дериватов, на который влияет торговая площадка акций торговли;

- разница (маржа) показателей маркетмейкеров.

Этот период и становится решающим: в конце будет понятно, группа каких участников по итогу оказалась в выигрыше. Все вышеописанные действия провоцируют непредсказуемые колебания рынка, — в дальнейшем ситуация будет строиться на том, кто в итоге оказался победителем: покупатели или продавцы.

В случае, когда обе стороны оказались в балансе, можно говорить о минимуме доходов от экспирации всего контракта. Все показатели берутся в среднем значении.

Почему важно следить за датами экспирации?

Ответ на данный вопрос вытекает из предыдущего пункта о том, как влияет период экспирации на рынок в целом. Дата, когда срочные контракты закрываются, сопровождается всплеском изменчивости (волатильности), а особенно сильные движения касаются случаев, если к этому времени остаётся множество открытых позиций. В такой ситуации те трейдеры, которые находятся в убыточных сделках, открывают противоположные позиции, тем самым снижая свои потери. Крупные игроки могут повлиять на актив, досрочно закрывая свои позиции.

К тому же именно в это время приходят различные новости, связанные с финансовым рынком, что тоже заметно влияет на рынок в целом. И данная ситуация опасна тем, что повышается риск преждевременного закрытия ордеров, после чего цена может вернуться к прежнему значению. А это довольно неприятная ситуация для тех, кто действовал эмоционально, не проанализировав до даты экспирации рынок.

Советы по выбору срока экспирации в Форекс трейдинге

Большую роль играет выбранная стратегия, которая должна быть максимально эффективна. Для этого необходимо знать определённые нюансы, понимая, что ожидать от срока экспирации:

Если дело касается краткосрочных сделок, которые проходят не более семи дней, наиболее подходящим вариантом является экспирация нескольких дней. При этом рекомендуется завершать срочный договор до вечера пятницы, поскольку за время выходных могут произойти различные события, предвидеть которые не имеется возможности. Внутридневная торговля (максимально короткий опцион) предполагает, что самой продуктивной стратегией будет окончание торговли в день начала сделки.Это нужно для того, чтобы не произошла стагнация контракта. Для минимальных сделок лучше и вовсе выбирать часовую экспирацию. Касательно стратегии на среднесрочную перспективу — он характеризуется неделей или месяцем (в случае, если у трейдера нет необходимых знаний об основных событиях относительно опциона). Долгосрочная торговля требует наличия определённого опыта.

Срок действия экспирации может быть разным, что зависит во многом от стиля, которого придерживается трейдер. Играют роль и другие факторы, которые становятся залогом стабильной торговой трейдерской деятельности на рынке ценных бумаг.

Что такое экспирация и как она влияет на рынок?

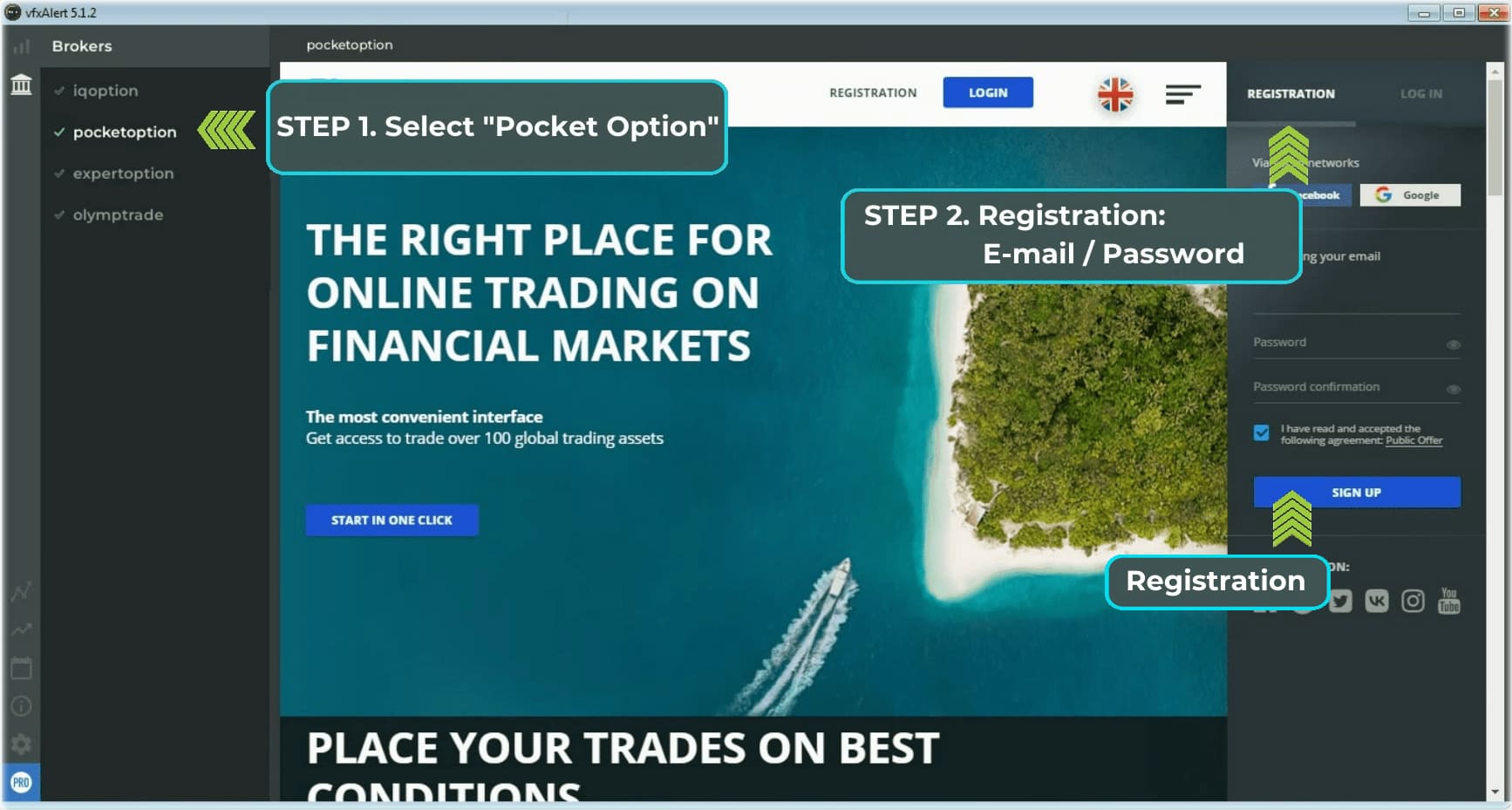

Через каких брокеров можно торговать на TradingView?

Через каких брокеров можно торговать на TradingView? Pocket Option — ТОП3 лучших безубыточных стратегий

Pocket Option — ТОП3 лучших безубыточных стратегий Бинариум — выводит ли денежные средства брокер?

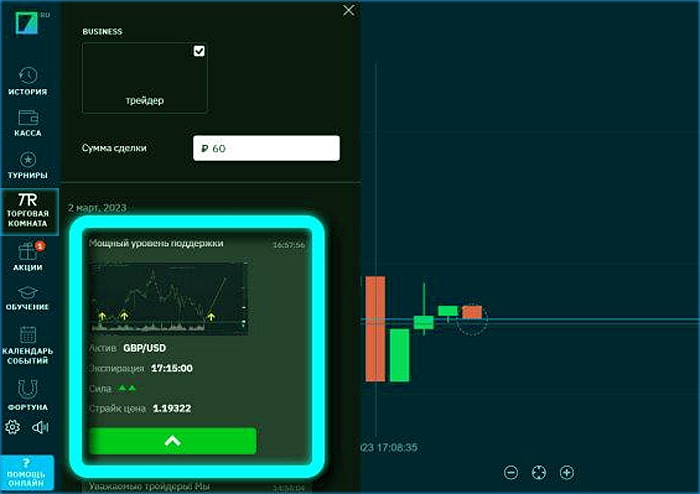

Бинариум — выводит ли денежные средства брокер? Реально ли заработать на Бинариум с помощью торговых сигналов

Реально ли заработать на Бинариум с помощью торговых сигналов Копи-трейдинг в AMarkets. Как он устроен и реально ли тут заработать?

Копи-трейдинг в AMarkets. Как он устроен и реально ли тут заработать? NPBFX: время торговли рублем на Форекс с лучшими условиями на МТ4

NPBFX: время торговли рублем на Форекс с лучшими условиями на МТ4