Опцион – контракт, который дает право на продажу или покупку актива без обязательств. С этого инструмента не рекомендуют начинать торговлю неопытным трейдерам.

Чтобы успешно справляться с работой трейдера, используя опционы, необходимо иметь теоретическую базу, куда относится владение терминологией и знакомство с основными категориями, такими как:

- Колл и пут;

- Тренд;

- Страйк;

- Базовый актив;

- Дата экспирации и т.д.

Помимо этого, стоит помнить, что трейдинг — не развлечение, поэтому, как и любая работа, требует внимания, усидчивости и времени, чтобы узнавать и следить за новостями, анализировать рыночную ситуацию и т.д. Не лишним будет завести дневник, куда подробно записывать сделки, прибыль, причины выбранного поведения, эмоциональный фон, предположения и т.д. Честность перед собой – главное условие. И, конечно, стоит задуматься о выборе стратегии и вспомогательных инструментов, подающих точные сигналы.

Опционы, сами по себе, являются неплохим вспомогательным средством для индикаторов. Кроме того, с их помощью возможна страховка вложений и получение премиального дохода. Главным условием успешных действий с опционами является терпение. Если трейдер не обладает большим стартовым капиталом, его придется создавать, чтобы опцион «заработал». Для этого, постепенно и планомерно увеличивают вклады, не снимая прибыль. Как показывают примеры – это лучший путь.

Возникли опционы в 17 веке в Голландии, в связи с торговлей тюльпанами, потом получили развитие в операциях на бирже Лондона. К 20 веку появились разные стили: американский, азиатский.

Сегодня на западных фондах преобладают гибриды торговых моделей:

- Бермудские;

- Квази-американские;

- Средне-атлантические.

Появление маржируемых опционов на Московской бирже

В России, с открытием Московской фондовой биржи, опционы приобрели популярность. В 21 веке из Европы пришли новые разновидности, оцененные в работе с валютными парами и срочными активами. В 2009 году на базе Фортс была использована специальная группа опционов – маржируемые, которая стала пользоваться спросом у российских трейдеров. Однако есть и противники этой разновидности, сетующие на запутанность в устоявшихся расчетах. Сменившаяся процедура регистрирования сделок и ГО не вызывают восторга, так как они непривычны.

Часто, активные действия с колеблющимися валютными курсами заставляют недоумевать, так как в результате получается, что залог оказывается больше премии.

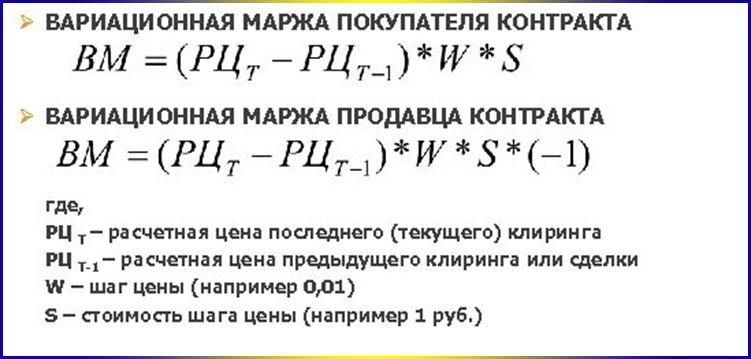

Разновидность маржируемого дериватива изменяет методы вычисления опционов, так как по ее условиям, покупатель не оплачивает сразу всю премию, а торговец ее не получает. В качестве гарантии сделки, биржа снимает средства с обеих сторон, а в случае, когда цены меняются, два раза в день при перерасчете, выплачивают инвесторам разницу. Стоимость дериватива вычисляется РТС и оглашается на биржевом сайте.

Сделки имеют особенности:

- В чистом виде работают только с индексами РТС.

- В позиции deep in the money, маржируемые опционы теряют рискованность.

Изначально типы планировались, как дополнение к классическому деривативу, где предполагается оплата сразу после заключения сделки.

Что такое маржируемый опцион?

Как сравнительно новый тип, маржируемый дериватив вызывает вопрос: а что это такое?

Маржируемый опцион – это финансовый инструмент, предполагающий отсрочку выплат по сделке до срока экспираций. Создан для объединения расчетных вычислений в единую систему. Он служит для смены способов опционной оценки.

Контракты деривативов не предполагают действительное поступление от продавца к покупателю. Соглашения только возмещают прибыль или урон одному из участников сделки. В этом и состоит основное отличие от обычного опциона, при торговле которым со счета покупателя списывается премия и зачисляется продавцу.

На время маржированной сделки, средства блокируются, являясь гарантом. Перерасчет происходит в 14.00 и 18.45 по МСК. Тогда появляется расчетная стоимость – возможная опционная цена, установленная после клиринга. Вычисляют её на бирже с помощью математических алгоритмов, недоступных рядовому пользователю. Цена отображается на интернет порталах, торговых платформах или отчетностям по финансам. Деньги доходят до сторон, когда наступает экспирация.

- Однако маржируемый опцион со знаком плюс при торговле не зачисляется,

- А убыточный резервируется, как фьючерс.

Просто и доходчиво про опционы

Преимущества и недостатки маржируемого опциона

Появление на российском рынке маржируемого диреватива позволило сократить риски в операциях с валютой. Фортс производит вычисления в российских рублях, а стоимости опционов связаны с курсом доллара, который меняется и становится известным ежедневно в 12 часов, следовательно, в это время узнают величину премии, что при позиции deep in the money позволяет снизить риски убытка.

Среди преимуществ маржируемого дериватива отмечают:

- Облегчение вычислений при совершении опционных сделок.

- Удобство вычислений в работе с фьючерсами.

- Упрощение вычислений погашения опциона до окончания экспирации, так как два раза в день гарантированно пересчитывается доход и убыток.

- Оптимизацию биржевого функционирования, так как многие действия проходят по стандартной схеме.

- Простота оценки прибыли.

- Стандартизация продажи.

Из недостатков отмечают: непривычность расчетов, наличие ГО, рискованность, как при торговле фьючерсами. Для исполняющей стороны – это соглашение с обязательством завершить сделку по фиксированной стоимости. Все опционные вычисления проводятся на бирже, что облегчает работу трейдера. Контролирует сделки с маржируемыми опционами Банк России.

Различия маржируемых и не маржируемых опционов

Основные отличия между двумя моделями кроются в способах, на которых основываются сделки и операции по премиям.

В случае с соглашением, где проходят не маржируемые опционы, финансы на балансе участников сделки перемещаются в действительном времени, как оговорено. Покупатель выплачивает фонду цену вознаграждения, которая затем поступает продавцу, причем с определенными условиями. Например, покупатель не резервирует стоимость гарантии, продавец — наоборот. Помимо этого, расчетная стоимость не перечисляется, а варьируется величина гаранта, зарезервированная у продавца.

Если закрытие происходит в последний день экспирации, то:

- Если нет соглашения на завершение, стоимость обнуляется и зарезервированные в ГО средства высвобождаются на счета обеих сторон.

- При наличии соглашения, сделка имеет нулевую стоимость, вариационная маржа зачисляется, у продавца высвобождаются зарезервированные средства.

Происходящие на рынке сделки с маржируемыми деривативами идут по другому варианту. При совершении сделок с Пут и Колл, финансы остаются неподвижны, однако происходит резерв полной суммы у обеих сторон.

Процедура имеет ряд особенностей:

- На счетах должен быть положительный баланс.

- По окончанию клиринга, со счетов уходит или резервируется вариационная маржа до момента конца экспирации.

- Если сделка завершилась раньше срока, открывается соглашение со стоимостью, равной нулю. В этом случае, сумма резервов высвобождается и одновременно происходит начисление вариационной маржи.

Московская биржа. Торги маржируемыми и не маржируемыми опционами

Московская биржа — это результат соединения двух платформ: ММВБ и РТС.

Управляют структурой несколько органов:

- Собрание акционеров;

- Совет наблюдателей;

- Члены совета правления во главе с председателем.

Контролирует деятельность биржи Ревизионная комиссия. Торговля разделена на группы рынков:

- Фондовый;

- Срочный;

- Валютный;

- Товарный.

Торговля маржируемыми опционами – явление, проводимое по принципу работы с фьючерсами. Также Московская биржа занимается контрактами по классическим опционам, или не маржируемым. Маржируемая сделка – Пут-Колл соглашение.

В Московской бирже различают:

- Длинную покупку ценных активов, где брокер занимает деньги покупателю.

- Короткая продажа, где занимают активы.

Маржируемый Call – брокерское требование о дополнительном зачислении финансов на счет покупателя. Если требование проигнорировано, сделку на Московской бирже закрывают автоматически, а клиент понесет убыток. Возникает Call, когда на балансе остается сумма в 20%.

Торговля на Московской бирже доступна для совершеннолетнего зарегистрированного пользователя. Вкладывают средства в акции российских и зарубежных компаний, в валютные пары.

Примеры торговли маржируемыми и не маржируемыми опционами на Московской бирже

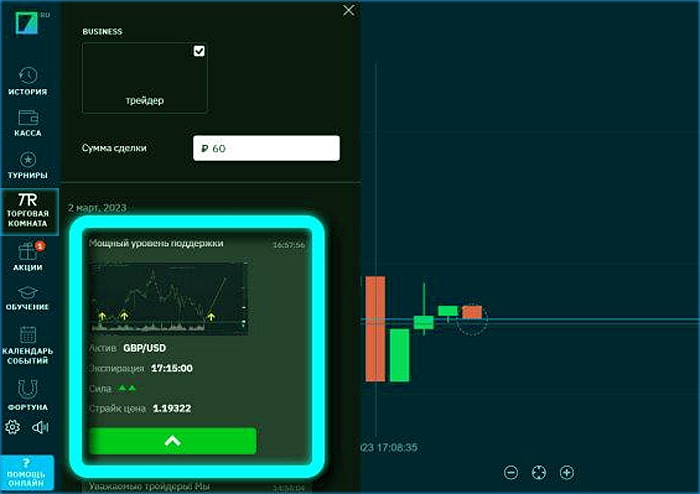

Прежде, чем приступить к торгам, нужно изучить примеры обращения с маржируемыми опционами. Сначала настраивают опционный деск для лучшего ориентирования.

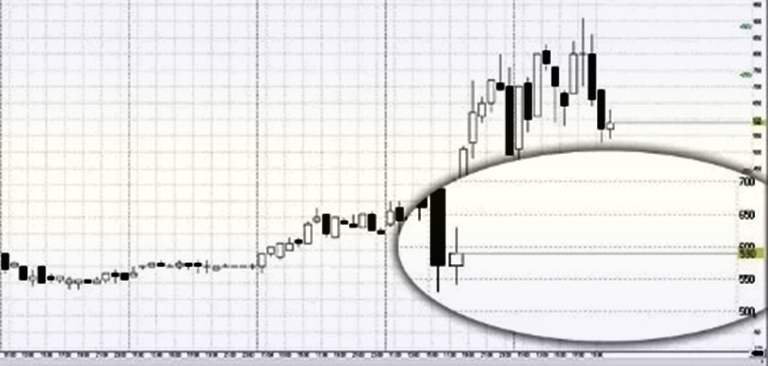

Подстраивают его к индексам РТС, выбрав ближайший, с месячной экспирацией. Лучшая эффективность присуща первому и последнему инструменту. Например, есть фьючерс с индексом 6.16, лучшим вариантом станет выбор маржируемого опциона с экспирацией 4.16 и 6.16. Когда первый закончится, 5.16 тоже станет эффективным. В настоящее время, ближайший опцион в сентябре (4.16), который получит код, состоящий из индекса, страйка, месяца и года. «СА» в окончании шифра сообщает, что это Колл, РА- Пут.

В таблицу программы размещают диапазоны и выбирают:

- Возможную цену, для сравнивания с рыночными расчетами Московской биржи. Например, используя выбранный опцион с 6.16, наблюдают цену рынка 660, а в настоящее время она может не соответствовать.

- Страйк.

- Цену базового актива, т.е выплаченную сумму за опцион, которую следует размещать в зоне безубыточности. Например, страйк Call равен 95000, его цена – 620, значит область без убытка – 95620. Выше этой зоны будет находиться доход торговца. Для пут из страйка вычитают цену.

- Дату экспирации.

- Волатильность.

Начинать торговлю лучше с покупок Call и Пут, а не с продажи.

Также, возможно совершать хеджирование, т.е застраховывать. Например, страйк 95000 долго держится и это дорого, поэтому цена предположительно снизится. Открывают «short» на соглашение и приобретают параллельно «Call» на соглашение со «strike», равный 95000. Платят 620 рублей, совершая таким образом страхование. Если предположение сработало, и цена снизилась к 70000 — заработок составит 30000-620. При росте цены до 115000 — получают урон по контракту маржируемого опциона, который фиксируют, после чего выставляют на торги приобретенный опцион.

Всё что нужно знать о биржевых опционах

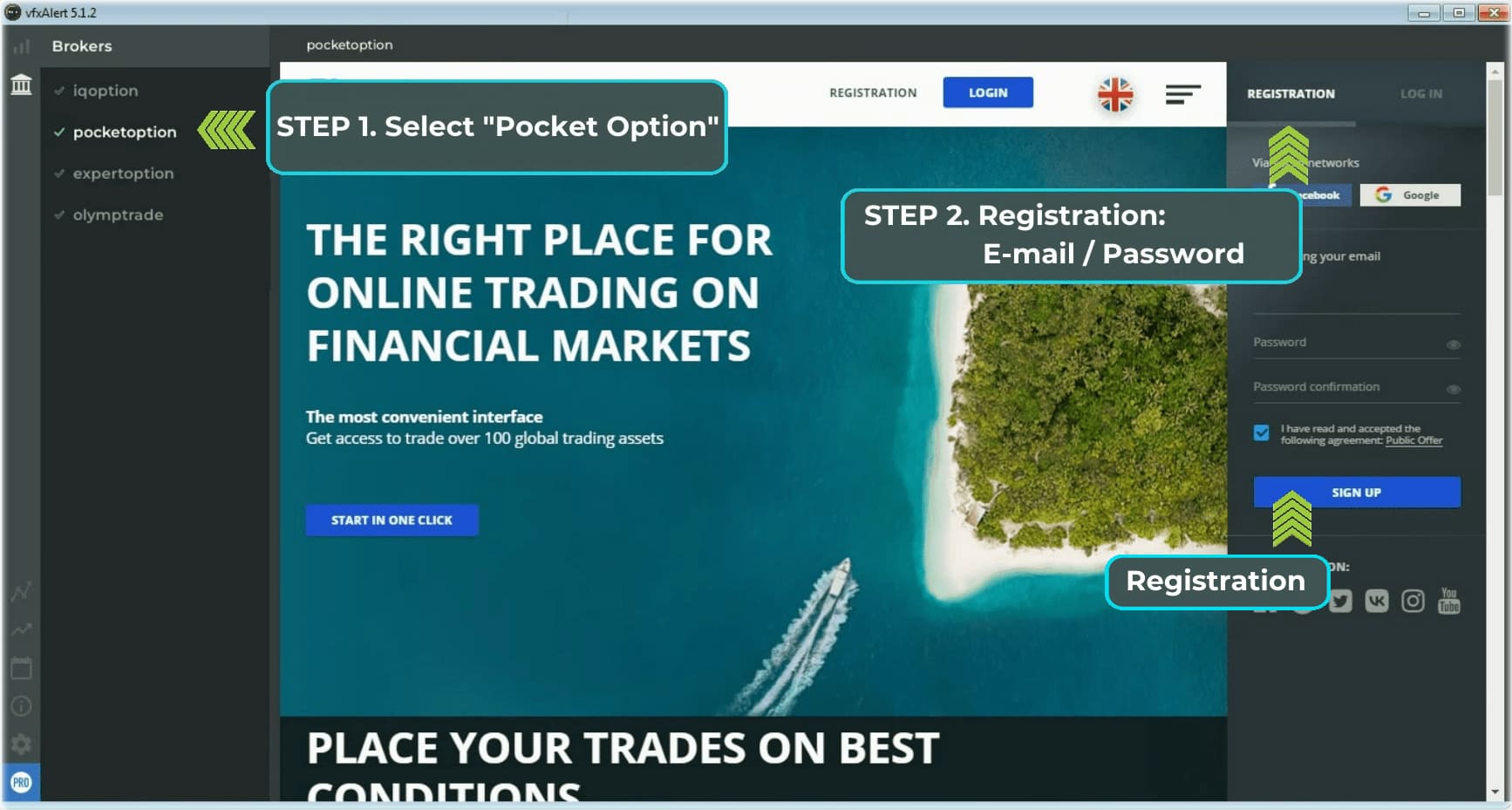

Через каких брокеров можно торговать на TradingView?

Через каких брокеров можно торговать на TradingView? Pocket Option — ТОП3 лучших безубыточных стратегий

Pocket Option — ТОП3 лучших безубыточных стратегий Бинариум — выводит ли денежные средства брокер?

Бинариум — выводит ли денежные средства брокер? Реально ли заработать на Бинариум с помощью торговых сигналов

Реально ли заработать на Бинариум с помощью торговых сигналов Копи-трейдинг в AMarkets. Как он устроен и реально ли тут заработать?

Копи-трейдинг в AMarkets. Как он устроен и реально ли тут заработать? NPBFX: время торговли рублем на Форекс с лучшими условиями на МТ4

NPBFX: время торговли рублем на Форекс с лучшими условиями на МТ4